5、Rollover政策促进了IRA规模快速增长

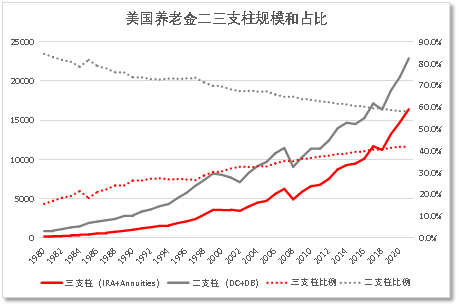

从下图可以看出,美国二三支柱养老金的总量持续在上升,其中三支柱增长更快,相较于二支柱的比例迅速在提高。1980年初三支柱规模只有二支柱的18%,而到了2021年底该比例已经超过72%。

资料来源:2022 FACT BOOK, INVESTMENT COMPANY INSTITUTE

美国第三支柱IRA规模的迅速增长,得益于一项名为转账(Rollover)的政策。Rollover是指投资者因为更换工作等原因、将现金或资产从一个合格的退休计划或账户转移到另一个退休计划或账户,而不会受到税收处罚。当然,如果个人从转入的账户中领取资金,则仍要符合领取的政策规定,不合规定的提前支取仍需要支付10%的罚金。

从下表就可以看到,转账的灵活性很高,二三支柱之间、二支柱不同计划、三支柱不同产品之间都可以进行转账,只不过某些转账需要满足一定的要求(见注解)。

转出 转入

| 罗斯IRA | 传统IRA | SIMPLE IRA | SEP IRA | 457(b) | 合格退休金计划1 | 403(b) | 指定罗斯账户1 |

罗斯IRA | 可以2 | |||||||

可以3 | 可以2 | 可以2/7, 两年后 | 可以2 | 可以4 | 可以 | 可以 | ||

可以3, 两年后 | 可以2,两年后 | 可以2 | 可以2,两年后 | 可以4, 两年后 | 可以, 两年后 | 可以, 两年后 | ||

可以3 | 可以2 | 可以2/7,两年后 | 可以2 | 可以4 | 可以 | 可以 | ||

可以3 | 可以 | 可以,两年后 | 可以 | 可以 | 可以 | 可以 | 可以3/5 | |

合格退休金计划(税前) | 可以3 | 可以 | 可以,两年后 | 可以 | 可以4 | 可以 | 可以 | 可以3/5 |

403(b) (税前) | 可以3 | 可以 | 可以,两年后 | 可以 | 可以4 | 可以 | 可以 | 可以3/5 |

指定罗斯账户 | 可以 | 可以6 | ||||||

1合格退休计划包括利润分享计划、401k、DB计划等;指定罗斯账户不是罗斯IRA,是指在401(k), 403(b), or 457(b)计划下的独立账户,其接受的选择性递延缴费被称作罗斯缴费,转入要纳入个人收入口径,但后续符合规定的支付就不再纳税。 2在任何12个月内仅允许一次转移。 3必须包含在收入口径内。 4必须有独立账户。 5必须在同一计划内转移。 6任何发放的不征税金额必须透过受托人与受托人之间的直接转账进行转移。 7适用于2015年12月18日之后的转账。 | ||||||||

资料来源:美国国内税务署

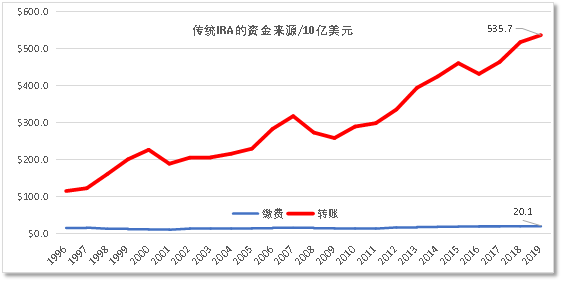

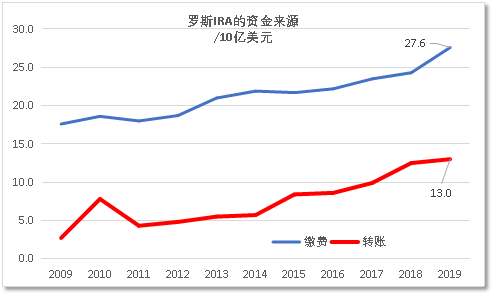

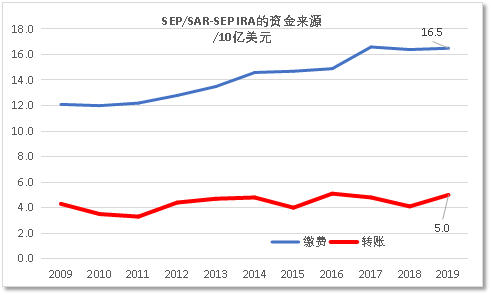

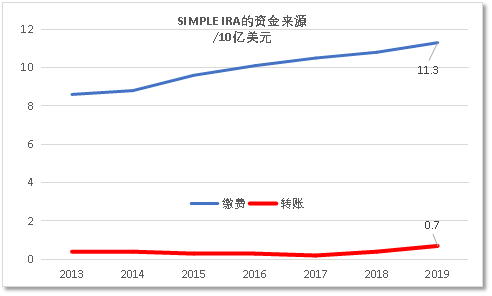

下面几张图显示了各类IRA的资金流入来源。其中规模最大的传统IRA(占所有IRA的84.8%),正常缴费资金自1996年以来都维持在100-200亿美元之间,而转账的资金持续快速增长,到2019年已经是正常缴费资金的26.6倍,达到5357亿美元。转入的来源主要是雇主支持的养老金计划,也就是第二支柱。可见,二三支柱间的自由转换为雇员提供了极大的便利,这也是美国第三支柱规模增长的主要动力。

2021年,有57%的传统IRA计划中包含转账资产,其中85%的人会选择将全部的雇主养老金资产转入IRA。据调查,将退休金计划的资产转入传统IRA,最主要的三个原因是:因为转换工作,不想将养老金放在前雇主的退休金计划下(25%),整合个人的养老金资产以统一归集管理(22%),希望更多的投资选择(13%)。

数据来源:The US Retirement Market, 2022二季度,INVESTMENT COMPANY INSTITUTE,下同。

其他类型的IRA计划,其资金来源主要是正常的缴费,转账资金较少。

6、美国家庭参加IRA的情况

据调查,截至2021年底,美国1.3亿家庭中,养老金计划的普及率达到63%。二支柱普及率较高(占50%),三支柱普及率较低(占37%,与二支柱有30%重合)。但也有37%的家庭没有参加任何二支柱、三支柱养老计划。

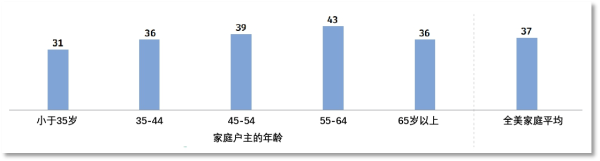

1)年龄越大参加IRA的比例越高

从下图可以看出,随着年龄的增长,参加IRA计划的比例在上升,35岁以下人群参加率31%,未达到37%的平均值;到了35-44年龄段的人员,参加率36%,基本接近平均值。55-64岁年龄段参加率最高。到65岁以后,仍有36%的人员留在IRA计划中领取退休金乃至持续缴费。如何鼓励年轻人尽早参加个人养老金,是IRA面临的挑战之一。

、

数据来源:The Role of IRAs in US Households’ Saving for Retirement, 2021,ICI,下同

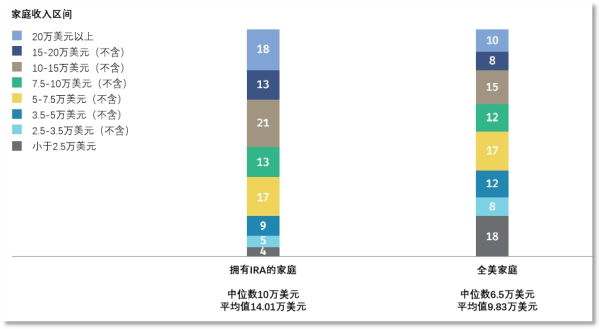

2)参加IRA的家庭,中等及以上收入占比更高

我们再看看参加IRA的家庭收入情况。下图显示了参加IRA计划的家庭收入分布,从家庭年收入5-7.5万区间开始,其占比就达到或超过了全美家庭的收入分布区间(右柱)。而全美家庭收入的中位数就是6.5万美元,这说明越富裕的家庭,越有可能参加IRA计划。而低收入家庭更倾向于短期消费需求,社保对于他们有相对更高的替代率,因而养老储蓄的动力更低。年收入超5万的家庭中48%参加IRA计划,且年收入越高的家庭参加比例越高,而年收入少于5万的家庭中IRA参加率只有18%。对于低收入家庭而言,也有一部分能参加IRA计划,这就主要是罗斯IRA的贡献了。如何能让更多的中低收入家庭受惠于个人养老金,也是美国养老金制度面临的挑战。

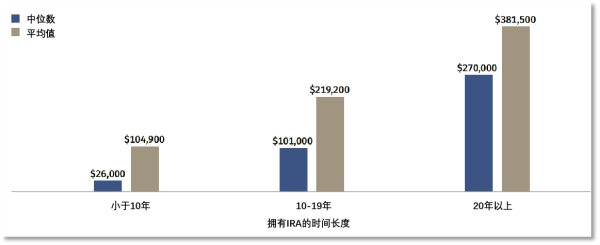

3)参加时间越长,IRA积累资金越多

下图显示了持有IRA的时间与资产规模的关系。少于10年的,其中位数和平均值分别为2.6万和10.49万美元,10-19年的,就上升到10.1万和21.92万,中位数增长了3.88倍,平均值增长了一倍;而持有20年以上的,中位数达到27万,是10年以下的10.4倍,平均值38.15万,是10年以下的3.6倍。所以,个人养老金还是要尽早参加、尽早积累。

3)IRA账户供款率较低,只有13%

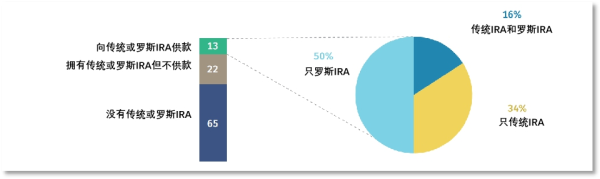

如前文所介绍,开立IRA账户是比较容易的,基本没有年龄的限制,但供款就需要有收入为前提。如下图,美国家庭中35%有IRA账户,不供款的占了22%,供款的只有13%。这意味着IRA活跃账户只占全美家庭总数的13%,这个比例还是很低的。其中向罗斯IRA供款的比例多一些,占一半,只向传统IRA供款的比例为34%,其他家庭向传统和罗斯IRA同时供款。

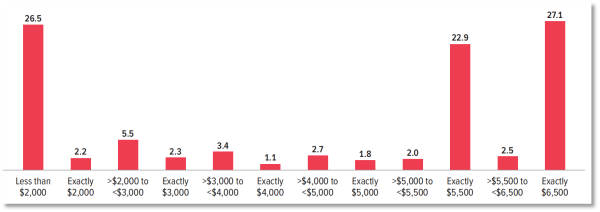

3)缴费并不总能达到上限

虽然IRA缴费上限跟随生活成本指数不断调高,但实际缴费并不总能达到上限。下图是传统IRA账户持有人在2018年缴费金额的分布,当年的缴费上限是5500美元(50岁及以上是6500美元)。只有50%的人满额缴费(5500美元的22.9%加上6500美元的27.1%),还有一半的人没有用满缴费上限,其中超过1/4(26.5%)的人缴费不足2000美元。

资料来源:traditional IRA investors' activity 2018,ICI

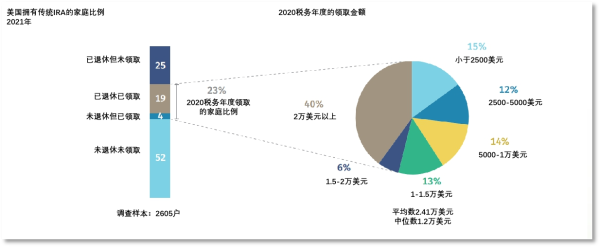

3)退休后IRA账户资金继续投资也是常态

从下图可以看到,未退休已领取的比例也有4%,估计是临时急用或者符合条件的提前领取。退休达到领取年龄后,未领取的也占25%,已领取的只有19%。未领取的比例还要高于已领取的,说明更多的退休人员将IRA资金继续投资,以获取持续的投资收益。而领取的金额,有40%的达到2万美元以上(大概占美国家庭收入中位数5.86万的1/3)。

退休后领取的金额,也不完全用于生活费用,虽然生活费用用途仍占第一位(41%),但也有36%的比例用于再投资或者转入其他IRA账户,还有16%的用于购买住宅或维修住宅。

(李连仁,海富通基金首席年金专家;边晨竹,海富通基金助理业务经理)

(未完待续)

资料来源:The Role of IRAs in US Households’ Saving for Retirement, 2021, ICI