9、养老目标基金在IRA中广受欢迎

如上述介绍,IRA可投资产品种类较多,且每个大类产品也包括数量众多的具体产品。例如美国的共同基金,截至2021年底总数就有7481只,其中美国国内股票基金2930只、全球股票基金1450只,混合基金699只,债券基金2097只。在如此多的产品中选择合适的产品或产品组合,对普通美国人来讲是一项艰巨的挑战。

应对这一问题的解决方案之一,就是目标基金产品。目标日期基金产品产生于20世纪末期,又分为目标日期基金(Target Date Funds, TDFs)和目标风险基金(也叫生活方式基金,lifestlye Mutual Funds)两大类,分别瞄准预期退休年份和预期风险水平。据统计,截至2018年底,传统IRA有9.6%的资产投向可目标日期基金。尤其是对18-50岁的群体,该比例更高(四个年龄段分别为19%、25.2%、18.9%、13.1%,见下表)

年龄段 产品 | 权益及权益基金 | 平衡型基金权益部分 | 平衡基金非全一部分 | 债券及债券基金 | 货币市场基金 | 其他投资 | 权益合计 | ||

目标日期 | 非目标日期 | 目标日期 | 非目标日期 | ||||||

18-29 | 51.1% | 16.5% | 4.8% | 2.5% | 3.6% | 4.4% | 9.7% | 7.4% | 72.4% |

30岁 | 54.6% | 21.8% | 4.7% | 3.4% | 3.5% | 4.7% | 5.0% | 2.3% | 81.1% |

40岁 | 58.9% | 15.2% | 5.4% | 3.7% | 4.0% | 7.2% | 4.7% | 0.9% | 79.5% |

50岁 | 57.0% | 8.5% | 7.0% | 4.6% | 5.3% | 11.5% | 5.6% | 0.5% | 72.6% |

60岁 | 48.6% | 4.4% | 8.9% | 4.7% | 6.6% | 19.4% | 7.0% | 0.4% | 61.9% |

70岁+ | 48.2% | 1.9% | 10.0% | 3.1% | 7.5% | 22.3% | 6.6% | 0.4% | 60.1% |

全部 | 51.1% | 5.6% | 8.6% | 4.0% | 6.4% | 17.5% | 6.3% | 0.5% | 65.3% |

资料来源:traditional IRA investors' activity 2018,ICI

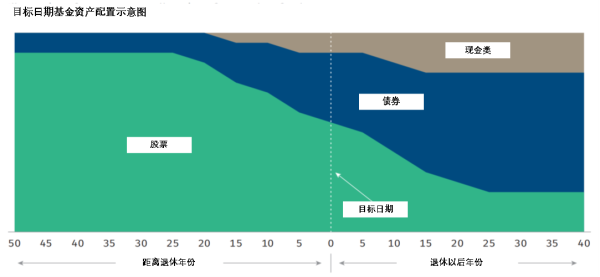

目标日期基金采用长期滚动配置策略,配置的股票债券和现金类资产比例,根据距离目标日期的时间自动调整(见下图)。一般来说,在产品启动初期,距离目标日期时间较长,配置的股票比例较高,以获取股票的长期收益。随着距离目标日期越近,股票配置比例越低、债券配置比例越高。达到目标日期后,该类产品就转为稳健平衡,债券配置比例更高,股票比例更低,辅以部分现金类资产,以保证产品支付能力。股票配置比例的变化一般称为“下滑路径”。

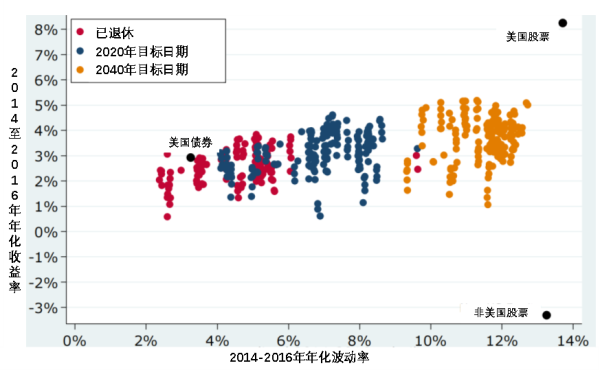

下图是德勤的一项研究,目标日期基金的收益率和波动率,不同到期时间的产品有不同的水平。相对远期到期的目标日期基金(如2040目标日期),其波动率明显比近期到期的产品要高(2020到期),但年化收益率也相对要高。而已进入退休支付阶段的目标日期基金,波动率明显较低,同时收益水平也较低。

资料来源:Characteristics and Performance of TDFs in the United States, Deloitte, 2017

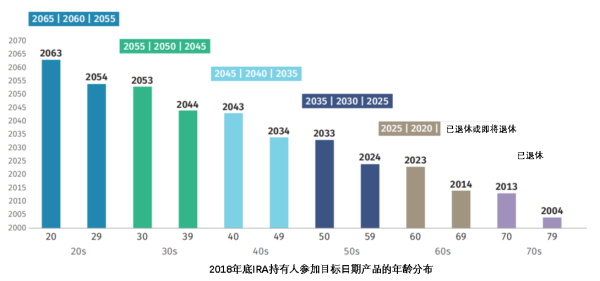

据统计,美国IRA持有人选择的目标日期基金中,基本与预期退休年龄对应。比如20-29岁年龄段的人群,选择2054-2065年到期的目标日期基金(见下图)。

资料来源:traditional IRA investors' activity 2018,ICI

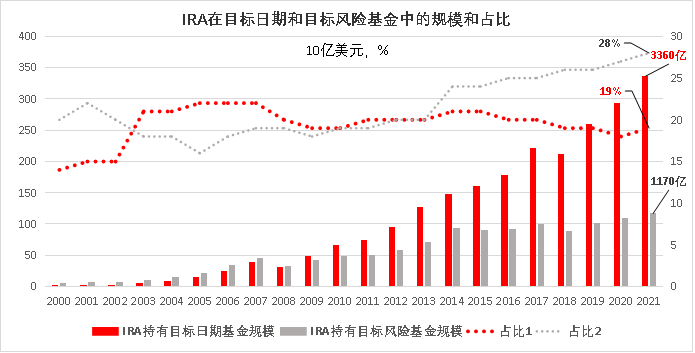

另外一种目标基金是目标风险基金,该类产品会长期固定在某一风险偏好水平,并不随持有人年龄的增加而变化。人们的风险偏好随着年龄的增加会逐步改变,因此需要不时变更目标风险基金的选择。而目标日期基金仅与退休年龄相关,一旦选定就不需要再变动,因此目标日期更受IRA持有人欢迎。据ICI统计,截至2021年底,IRA持有目标日期基金和目标风险基金的规模分别为3360亿美元和1170亿美元(见下图)。

资料来源:The US Retirement Market,2022二季度,ICI

10、IRA持有人广泛使用投顾服务

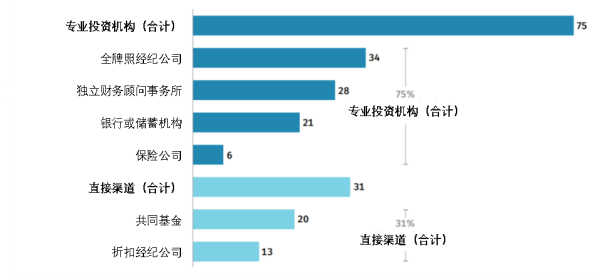

为解决IRA持有人选择产品的难题,除了提供标准化的目标基金产品之外,金融机构还广泛提供养老投资顾问服务。IRA持有人一般通过专业投资机构建立IRA账户,选择金融产品,合计可达75%的占比(如下图)。其中全牌照的经纪公司以及独立的财务顾问事务所占主导,分别达34%和28%的比例。IRA持有人也通过银行储蓄机构(21%)和共同基金公司(20%)建账和选择产品。

数据来源:The Role of IRAs in US Households’ Saving for Retirement, 2021,ICI

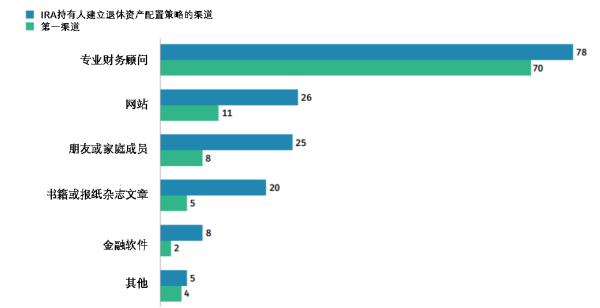

IRA持有人在确定个人养老金的资产配置策略时,最主要的咨询方是专业的财务顾问,占78%,而且有70%的将其作为咨询的第一选择(见下图)。与标准化配置策略的目标基金相比,养老投顾会根据个人资产负债情况、主客观风险承受能力、预期退休日期、预期退休生活水平及节税等个性化需求,设计个性化的资产配置方案。这降低了个人选择产品的困难度,还提升了投资目标的精细度与匹配度。美国很多共同基金在提供个人养老金产品的同时增加了投顾咨询服务,为IRA持有人提供更细致、全面、长周期的一站式服务。

数据来源:The Role of IRAs in US Households’ Saving for Retirement, 2021,ICI

而随着投顾业务的发展与互联网技术的进步,与算法相结合的智能投顾也于2008年萌芽。智能投顾通过线上的问卷调查了解客户、通过算法和数据分析自动生成投资组合方案、在后续的投资过程中长期陪伴并自动调仓再平衡。传统的人工投顾服务难以覆盖数量众多的IRA持有人,而智能投顾借助计算机技术大幅降低门槛、提升覆盖范围,对退休养老的财富管理提供了更广泛易得的普惠性服务。

最后还需要介绍一下美国对IRA投资者的保护。培养人们合理的养老金投资意识,固然很重要,但考虑到很多IRA持有人非常依赖外部咨询机构来选择合适的产品,投资者保护也是同等重要。美国之前对咨询机构的要求是“合适性”,是指投资建议只要符合客户确定的需求和目标,就被认为是适当的。

但2017年开始,美国劳工部开始讨论“信托规则”,要求退休顾问以客户的最大利益行事,并将客户的利益置于自己的利益之上。该规则拟适用于所有DC/DB计划以及IRA个人养老金。考虑到DC/DB计划已经存在受托人,而IRA计划没有受托人,这一规则显然对IRA持有人会有更好的保护。但该规则引发了广泛的争论,2018年6月21日,美国第五巡回上诉法院撤销了该规则。到了2019年5月,美国劳工部还表示正在与美国证券交易委员会合作,以推进信托规则的实施。目前该规则仍没能实施,这也表明在美国要保护个人养老金投资者的利益,遇到的抵抗力量有多么强大。对于个人养老金而言,所有相关金融机构以客户的最大利益行事,帮助客户积累丰裕的养老金,无疑是需要坚守的原则和追求的目标。

至此,美国个人养老金系列就写完了。写了这么多内容,并不是说我们要模仿乃至照搬美国IRA个人养老金制度。美国养老金的储备总体是充裕的,但也有很多结构性的问题。比如IRA真正的覆盖率只有全美13%家庭(按是否缴费口径),覆盖率还是比较低的,而且主要是中高收入人群参加。如何实现个人养老金的全覆盖,充分满足不同层次人群的养老需求,美国也还在路上。

(李连仁,海富通基金首席年金专家;边晨竹,海富通基金助理业务经理)

(1) 2022 investment company fact book, ICI