7、IRA持有人的风险偏好和投资选择

1)年龄越大承受风险意愿越弱

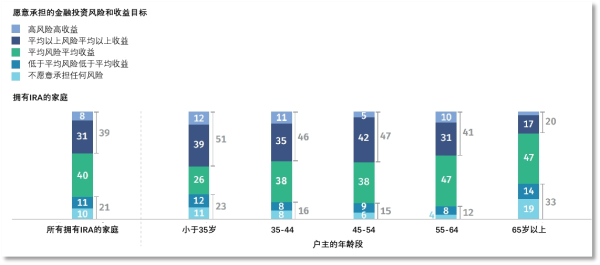

有调查表明,在所有拥有IRA的家庭中,户主年龄越大,承担风险的意愿越弱。小于35岁的人群承担风险意愿最强,有51%愿意承担平均水平以上风险并获取平均水平以上收益;35-44、45-54两个年龄段该比例保持稳定,在46%和47%;55-64岁下降到41%,而65岁以上就急剧下降到20%(见下图)。

而承担平均风险平均收益的家庭比例,却随着年龄上升而上升,从35岁以下的26%到55岁以上的47%。这也说明:愿意承担平均+平均以上风险的人群还是占据主流。55-64岁年龄组,两项比例合计达88%,即使到了65岁以上,合计仍有67%。可以看出,固然年龄越大风险承受能力越弱,但绝大多数老年人仍希望承担平均或以上的风险、以获取平均或以上的收益,老年人并不是没有风险承受能力。

值得注意的是,35岁以下年龄组,追求高于平均的风险和收益的比例是所有年龄组中最高的(51%),这与我们认为年轻人更愿意冒投资风险的直觉是相符的。但同时,不愿意承担任何风险的比例(11%)仅次于65岁以上年龄组,加上低于平均风险的比例,也是如此。年轻人的风险偏好呈现出两极分化的现象。

推测其原因,一方面年轻人距离退休时间较远,养老需求相对较低,投资中的试错成本也相对较低,因而一部分人愿意尝试风险稍高的投资以期待更高的收益;另一方面年轻人的收入有限且短期流动性需求高,会更注重本金安全和短期用钱需求,因而投资相对保守。等年龄增长、收入增加,家庭金融资产储备逐步充裕了,这时保本的诉求就不那么强烈了,会更希望追随市场的脚步去赚取资本性收入。

数据来源:The Role of IRAs in US Households’ Saving for Retirement, 2021,ICI

2)IRA投资的产品主要是共同基金、银行存款和保险产品。

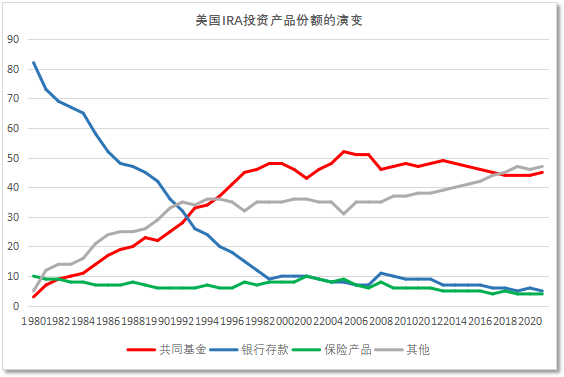

1980年IRA起步早期,银行存款占据绝对主导地位,最高时占比超过80%。但之后占比就一直下降,直至20世纪末期降低到10%,到2021年底进一步降低到5%左右。保险产品的占比一直不高,早期占比10%左右,逐步下降到2021年底的4%左右。

而共同基金占比早期不足5%,之后呈上升态势,在2005年达到52%的高峰,之后慢慢下降到45%左右,但仍为IRA投资的最主要的金融产品(见下图)。

资料来源:The US Retirement Market,2022二季度,ICI

2)IRA持有人偏爱权益投资

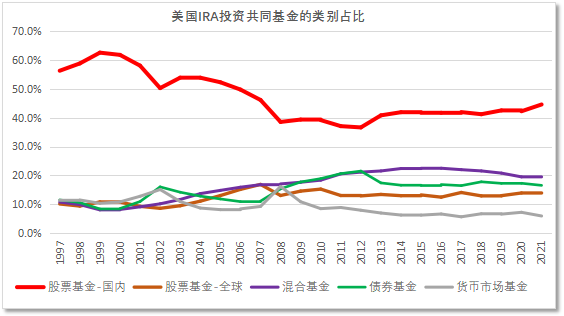

在共同基金中,IRA主要投向股票基金,包括美国国内和全球投资的两类,合计占比最高时曾达到73%(二十世纪末期),到2021年底,也有58%的占比。混合基金次之,约为20%,债券基金16%,货币基金最少。

资料来源:The US Retirement Market,2022二季度,ICI

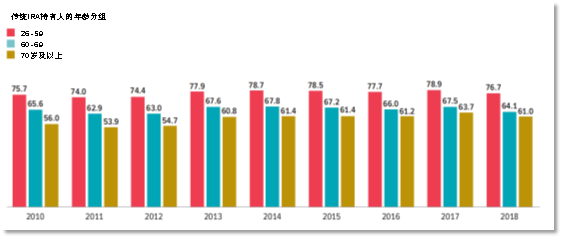

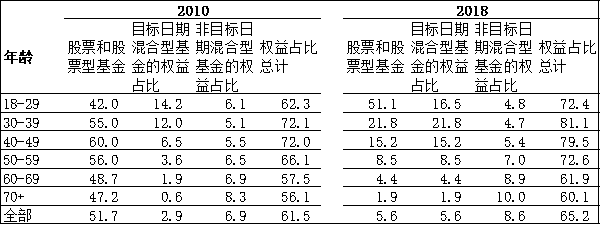

穿透到具体资产来看,权益类资产占据了最大的比例(以传统IRA为例)。权益资产包括IRA投资的股票、股票基金以及平衡型基金中的股票部分。股票市场的波动也对传统IRA账户的投资有较大影响。平均来看,26-59岁的人群在2010年有75.7%的权益资产比例。到2011年降低到74%,反映出股市的放缓。而随着股市在2012-2017年间的逐渐繁荣,权益资产比例也随之提升到了2017年末的78.9%。到2018年股票价格再次下跌,权益类持仓比例也再次下降到76.7%。

同时也可以看到,年纪更大的IRA投资者平均投资权益类资产比例相较于低年龄组会低一些,但绝对值并不低,70岁以上的投资者权益类资产在50%甚至60%以上。

跟随市场波动(风险)赚取平均收益,这就是养老金作为长期资金的重要特征。

资料来源:traditional IRA investors' activity 2018,ICI

2)IRA持有人投资权益类资产比例随年龄增加而降低

尽管权益比例总体较高,但不同年龄段的人群,其权益类资产比例随年龄增加而降低(见下图)。30-49岁IRA投资者的权益类资产投资比例最高,且由2010年72%左右提升至2018年80%左右。随投资者年龄递增,整体权益类资产比例下降至60%左右(70岁人群)。

年龄较轻的人群中,权益比例较高的一个因素是配置了较高比例的目标日期基金。例如18-29岁的IRA投资者会将19%的IRA资产投向目标日期基金(2018年底数据),而这一比例在30-39岁人群中则上升至25.2%。究其原因,在于年轻人群风险偏好较高,更希望利用权益投资长期收益的优势为自己积累更为丰厚的退休金,而目标日期基金事先设定了到期年份,权益配置比例从高到低下降,符合年轻人群未来年龄增大权益配置比例下降的风险特征。而对于老年人来讲,更重要的是IRA要提供稳定的支付现金流,因此相对更追求稳定性投资,目标日期基金就不太适合他们了。

资料来源:traditional IRA investors' activity 2018,ICI

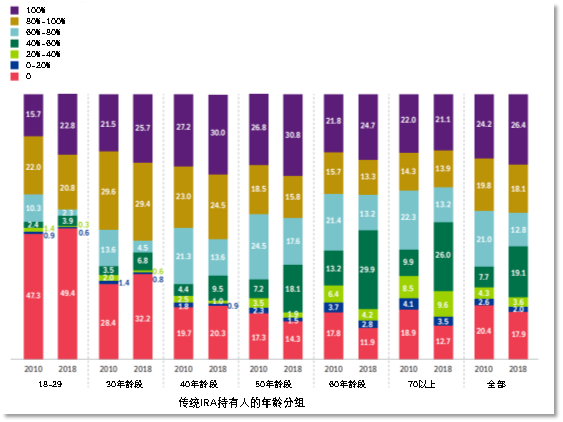

2)30岁以下人群完全不配置权益类资产的比例也很高

下图是按权益资产每20%配置比例为一组对比,区分不同年龄段的人群,看2010至2018年的变化。我们可以看到,18-29岁的人群,完全不配置股票的比例最高,且2018年还比2010年高,达到近50%。这跟我们前文中提到35岁以下年轻人不愿意承担任何风险的比例相对较高也是一致的。这可能是由于这个年龄组有大量的小额账户,而这种小账户来自雇主养老金的自动转账,大多投资于货币市场。自2005年起,规定当雇员更换工作而转出雇主养老金计划且转出金额少于5000美元时,要求转出高于1000而不高于5000的金额到IRA中,且此笔金额必须投资于保本的基础上提供一定收益的产品,例如货币基金、存款证书(CDs)等。同时小额账户更可能投资于货币基金类也有管理成本与投入产出比的经济原因。另外,一些年轻的IRA投资人出于短期用钱需求如教育或购房,也会更多考虑流动性问题。以上的因素叠加导致30岁以下的年轻人配置权益资产的比例并不算高。

资料来源:traditional IRA investors' activity 2018,ICI

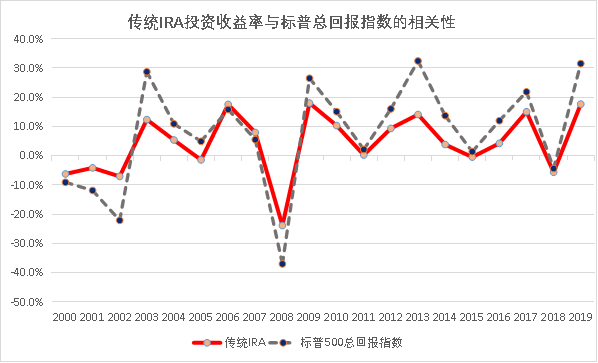

7、IRA投资收益取决于具体产品

很多人都很关心IRA的投资收益情况,IRA本身并没有投资收益的统计。我们以美国ICI公布的数据为基础,以年度IRA资产规模的增长扣除年度净现金流入,作为对IRA计划整体收益情况进行考察的方法。据测算近五年(2014-2019)、十年(2010-2019)、十五年(2005-2019)传统IRA的投资年化复合收益率为5.8%、6.6%、5.2%。同时,对比标普500总回报指数在过去二十年间的收益率,传统IRA的投资收益率与标普500指数的投资收益率的相关系数达0.94,这与IRA投资权益资产比例较高是息息相关的。(见下图)

资料来源:ICI,Bloomberg

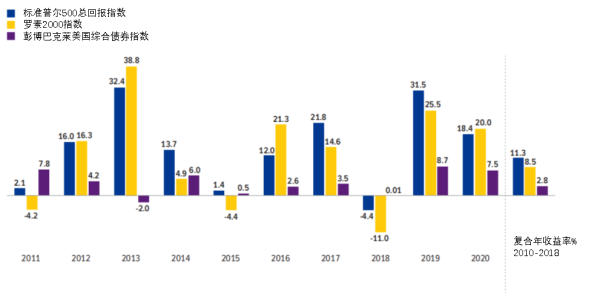

再对比股票和债券两大类资产的收益和波动表现。据统计,2010-2018年,以标准普尔500总回报指数为代表的大型股票年化收益率为11.3%,以罗素2000指数为代表的小型股票年化收益率为8.5%,债券的年化收益率为2.8%(见下图)。从这个角度看,股票是值得长期投资的标的,与养老金资产的长期属性比较匹配。但股票收益的短期波动性很大,如2011-2020年间,罗素2000指数增长率有三年为负值(2018年-11%、2022年以来近-18%),需要持有人有较强的风险承受能力。债券投资也有一定负收益概率,但总体而言,收益波动率比股票要小很多。

资料来源:traditional IRA investors' activity 2018,ICI

1)保险产品一般分为定额年金和变额年金。

定额年金一般有最低保证利率(如1%或3%),实际利率在最低保证利率基础上变动,按年公布。如下表就是某定额年金产品历年的结算收益率(截至到2022年10月底)。

表:美国某定额年金产品积累期历年的结算利率

结算利率 | 起始日期 | 终止日期 |

6.00% | 10/01/2022 | 10/31/2022 |

5.75% | 08/01/2022 | 09/30/2022 |

5.50% | 07/01/2022 | 07/31/2022 |

5.25% | 06/01/2022 | 06/30/2022 |

5.00% | 05/01/2022 | 05/31/2022 |

4.50% | 03/01/2022 | 04/30/2022 |

4.25% | 01/01/2022 | 02/28/2022 |

3.95% | 01/01/2020 | 12/31/2021 |

4.35% | 01/01/2012 | 12/31/2019 |

4.60% | 01/01/2006 | 12/31/2011 |

4.90% | - | 12/31/2005 |

资料来源:http://www.tiaa.org

下表是该定额年金产品领取期的折算系数,按提取的资金规模乘以折算系数,就是领取人每年能领取的金额。有单人的,也有两人联合的(一般为配偶或赡养人),一般有保证领取的年限(10年或20年),之后就终身领取至身故。我们可以看到,折算系数逐步在下降,这与美国人口年龄的老化是直接相关的,而且近几年调整折算系数的频率明显加快。

表:美国某定额年金领取期折算系数(按本金的百分比,67岁开始领取)

领取的时间 | 单人/10年保证领取期 | 双人/20年保证领取期 |

2022 | 7.3% | 6.4% |

2021 | 7.4% | 6.5% |

2020 | 7.5% | 6.6% |

2016-2019 | 7.6% | 6.7% |

2012-2015 | 7.7% | 6.7% |

2002-2011 | 8.3% | 7.3% |

2002年之前 | 10.3% | 9.3% |

资料来源:http://www.tiaa.org

变额年金与定额年金不同,积累期不提供最低保证利率,按照投资策略规定的范围投资于债券或股票等资产,按照实际投资收益结算收益率。下表是80%资产投资于美国国内和全球股票的某变额年金产品,其收益表现以及对标业绩基准和行业平均情况。

表:美国某变额年金投资收益情况(截至2022年9月30日)

最近1年年化收益 | 最近3年年化收益 | 最近5年年化收益 | 最近10年年化收益 | |

产品收益 | -21.97% | 4.65% | 4.44% | 7.62% |

基准指数 | -20.66% | 3.75% | 4.44% | 7.28% |

同类平均 | -19.64% | 3.07% | 3.84% | 6.99% |

资料来源:http://www.tiaa.org

2)共同基金是IRA投资的主流。

共同基金的种类很多,包括股票基金(美国国内或全球)、债券基金、混合基金以及货币市场基金。以某股票基金为例,80%以上股票比例,最多20%投资于外国股票,主要投向大型价值股。其过去10年平均年化收益超过10%,这对长期资金的吸引力是很明显的。但股票型基金收益的波动也比较大,该产品过去一年亏损就达20%。

表:美国某股票型基金投资收益情况(截至2022年9月30日)

最近1年年化收益 | 最近3年年化收益 | 最近5年年化收益 | 最近10年年化收益 | |

产品收益 | -19.92% | 6.13% | 7.20% | 10.46% |

基准指数 | -15.47% | 8.16% | 9.24% | 11.70% |

同类平均 | -15.83% | 6.77% | 7.74% | 10.38% |

资料来源:http://www.tiaa.org

债券基金的收益就比较平稳,但也比较有限。下表列举的债券基金产品主要投资于5年期以内的美国国债和投资级企业债,也包括外国债券。其收益水平较低,过去10年平均年化收益还不到1%。这与美国利率长期走低是息息相关的,IRA持有人选择债券基金的较少,主要还是选择股票基金。

表:美国某债券型基金投资收益情况(截至2022年9月30日)

最近1年年化收益 | 最近3年年化收益 | 最近5年年化收益 | 最近10年年化收益 | |

产品收益 | -4.6% | -0.29% | 0.75% | 0.89% |

基准指数 | -5.07% | -0.41% | 0.70% | 0.81% |

同类平均 | -6.80% | -0.61% | 0.66% | 0.94% |

资料来源:http://www.tiaa.org

3)IRA存款产品安全性高、收益率较低。

IRA存款产品是受联邦存款保险公司保护的,但最高不超过25万美元。很多美国银行都提供IRA的定期存款业务,期限从三个月到10年不等。一般来说,大型知名银行的报价会低一些,小银行和网络银行会高一些。

从美国最新的银行报价来看,三个月IRA定期存款利率最低的只有0.05%,高的有1.75%;一年IRA定期存款利率约为3-3.5%,五年期约为3.5-4%,7到10年期3.5%左右。今年美联储多次快速加息,造成银行利率也随之快速上涨。目前的IRA定期存款利率应该是很多年以来最高的时期。从上面不同年限的利率报价也可以看出,期限超过1年之后,银行利率报价并不会随着时间的拉长而升高,无论是五年还是十年利率,都只比一年期利率最多高0.5%左右。显然银行也担心未来利率走低造成亏损。

一般情况下,IRA定期存款的利率比普通定期存款会略高一些,存款的安全和收益都有保证。尽管如此,银行也会明确提示,定期存款不适用于风险偏好较高的人群,会影响其获取更高收益的机会。

(李连仁,海富通基金首席年金专家;边晨竹,海富通基金助理业务经理)

(未完待续)

(1)https://www.bankrate.com/banking/cds/ira-cd-rates/